混凝土机械回顾:过去五年去杠杆

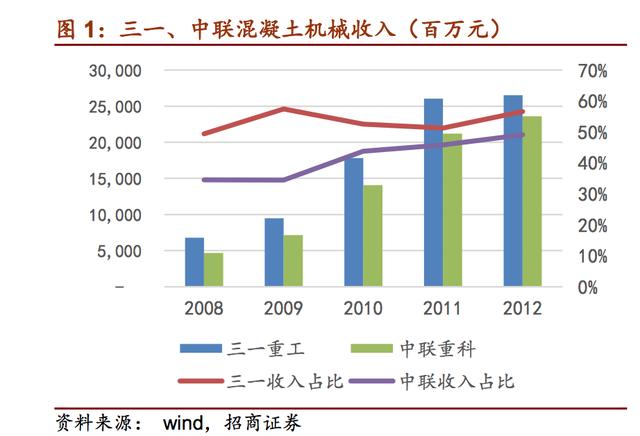

混凝土机械成就了三一、中联的历史

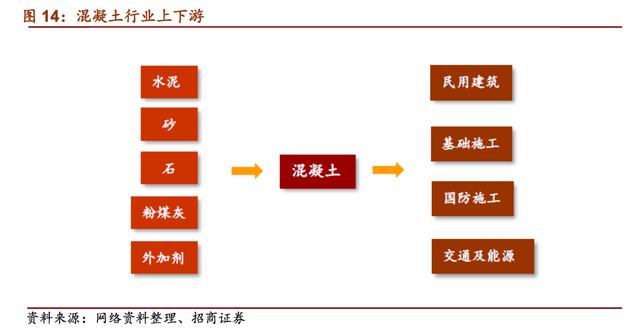

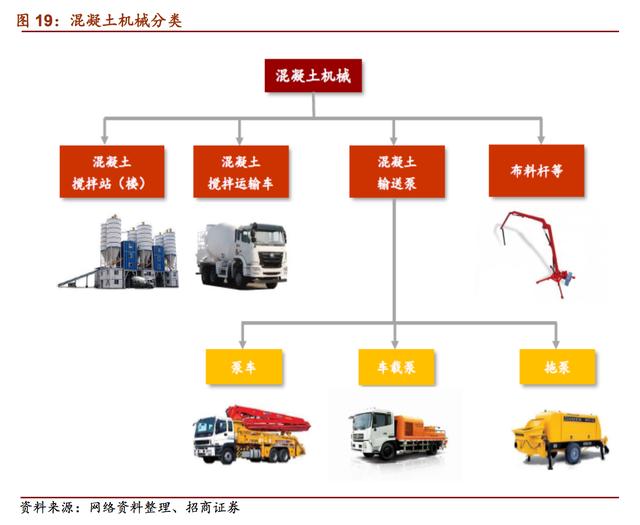

混凝土机械中,泵车、搅拌车占比最大。混凝土机械主要是指利用机器取代人工把水泥、碎石、水等按照一定配比进行搅拌,生产出建筑工程等生产活动所需的混凝土的机械设备,混凝土机械主要包括混凝土泵车、混凝土泵(拖泵、车载泵)、混凝土搅拌站、混凝土搅拌运输车及布料杆等,其中属泵车和搅拌车所占比重最大。

曾经的工程机械“明珠”。混凝土机械曾被称为中国工程机械行业的“明珠”,2008 年-2012 年,凭借混凝土机械设备销量的全面爆发,三一重工、中联重科等工程机械设备企业的业绩、市值均创出了历史新高。2011 年三一重工归母净利润高达 86.5 亿元,而这其中,我们预计 80%的净利润来自泵车。

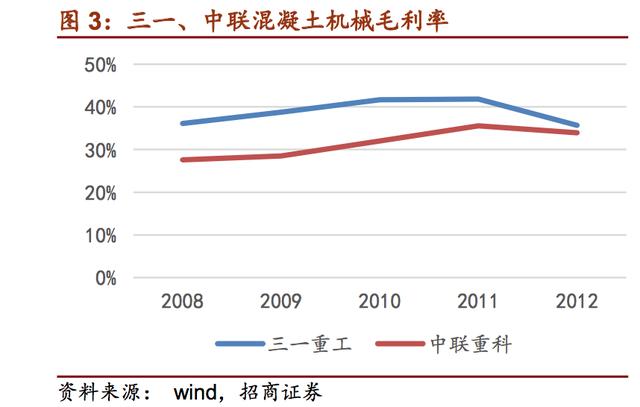

当年混凝土机械毛利率最高,远超挖机。当年的混凝土机械业务,也是盈利能力最强的业务,2010/2011 年,三一重工混凝土机械的毛利率均高达 40%以上,而同期挖掘机的毛利率仅 30%,中联重科混凝土机械的毛利率也在 30%以上。

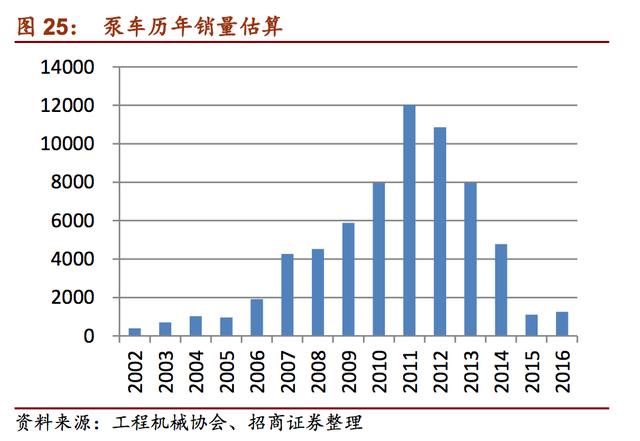

2007 年以后受益国内房地产和高铁建设,销量爆发式增长,并逐步实现进口替代。混凝土机械各类设备中,以泵车的增长最为明显。混凝土泵车设备对稳定性、可靠性要求极高,如果施工过程中,机械出了问题短时间解决不了,6-8 小时就开始凝固,不仅直接耽误施工进度(如果是桥墩这种高要求的施工,一旦施工中段,必须把整个桥墩炸掉重来), 还会损害机器本身。所以 2003 年之前,混凝土泵车基本被海外品牌垄断,德国的普茨麦斯特就是全球混凝土泵车的佼佼者。

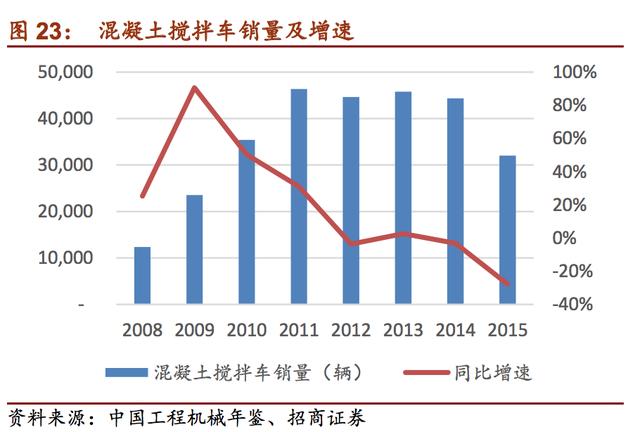

国内企业竞争力非常有限,然而,2003 年商品混凝土新规出台后,国内企业通过强大的学习、研发能力,迅速提升了泵车技术水平,三一重工、中联重科等公司的混凝土泵车在技术逐渐追上甚至赶超了普茨麦斯特、施维英等国际巨头。也得益于当时国内热火朝天的基建、房地产投资,国产泵车销量呈现了爆发式增长,销量从 2006 年的 1900 台迅速提升到 2011 年的 12000 台,创造了中国的“泵车神话”,成就了三一、中联辉煌的历史。

信用销售透支需求,风险累积终成坏账

在经历 2008-2011 年的高增长后,工程机械行业的问题也开始逐渐显现,其中尤以混凝土机械行业最为严重,2010 年后三一、中联竞争进入白热化。为了争夺更高的市占率和行业老大的位置,两家企业加大了信用销售的杠杆,包括大力发展融资租赁、降低按揭销售首付比例等,所以 2011 年的 12000 台销量也有虚高的成份(估计实际销售8000-10000 万)。加杠杆带来一时的高增长,但实质上是透支了未来需求和盈利,所以2012-2016 年这五年逾期还款、资产减值增加、处理二手机亏损给上市公司业绩带来巨大压力。泵车行业到 2015 年、2016 年达到最低点,2017 年预计 30%的回升。

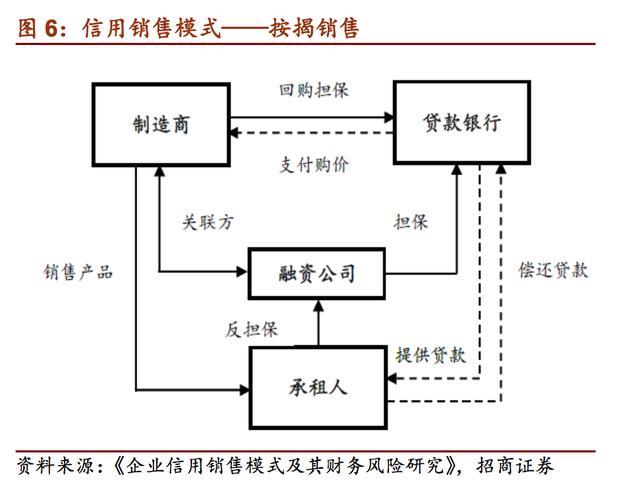

信用销售成为主流销售模式。信用销售主要有两种模式,融资租赁和按揭销售。融资租赁和按揭销售的模式略有不同,但最终的担保或承担回购义务的都是上市公司,因此上市公司在做大销售的同时,财务风险也增加了,并且在经济回落阶段集中爆发。以三一重工为例,2011 年的销售收入中,有 19%来自融资租赁,46%来自银行按揭销售,信用销售比例高达 65%。

信用销售之后,随之而来的是资产减值上升。信用销售也就没是销售加杠杆,直接结果就是应收账款的高速增长,2010 年-2015 年,主流工程机械企业的应收账款基本都是逐年递增,应收账款占营收比重接近甚至超 100%,2015 年中联重科的应收账款/营业收入占比高达 143%,三一重工 89.3%,徐工机械 108%。中联重科 2011 年也大搞融资租赁业务,长期应收账款达到 128 亿,应收账款在 2014 年达到最高 304 亿,2014年合计应收账款+长期应收账款近 350 亿。

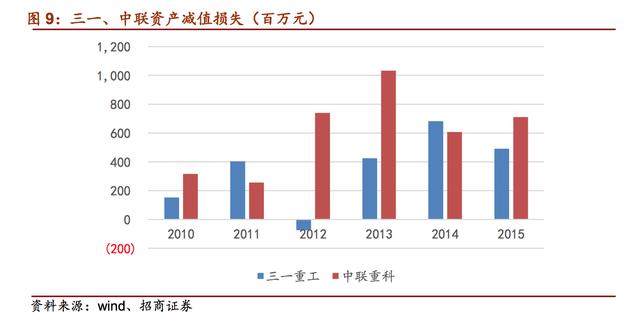

坏账准备、资产减值也是逐年提升,2014年中联重科资产减值损失 10.3 亿元,徐工资产减值损失 6.22 亿,三一资产减值损失6.82 亿。

2013 年开始风险集中爆发,公司对坏账准备充分计提。三一 2013 年后应收账款坏账计提比例由 50%提高到 100%,中联一直是五年以上应收账款 100%计提坏账准备,徐工也是三年以上应收账款 100%计提坏账准备,一直保持谨慎。

随着经济的回落,应收账款回款放慢,上市公司现金流紧张,财务费用大幅上升。销量大幅下降叠加坏账准备的不断增加,工程机械企业的现金流、净利润情况急速恶化。三一重工的经营性净现金流从 2010 年的 67 亿元下降到 2014 年的 12 亿元,而中联重科2014 年净现金流更是在 2014 年达到了-77 亿元,并在 2015/2016 年连续亏损(扣非)。

三一 2015 年财务费用达到 13.21 亿,中联 12.63 亿,徐工 10.58 亿。

2012 年-2016 年工程机械行业用了五年的时间去杠杆、消化之前信用销售的负面影响,加之产能过剩,毛利率下降,财务费用和资产减值损失上升,利润下降的幅度远超收入下降。

混凝土设备需求受诸多因素影响

我们先从混凝土机械的下游——商品混凝土行业说起。泵车、搅拌车等混凝土机械的销量、景气度与下游混凝土的需求量息息相关,2006-2011 年,混凝土泵车、搅拌车、搅拌站等之所以能够爆发式增长,和房地产、高铁建设拉动商品混凝土需求量增长密不可分,同时,由于我国混凝土商品化率的不断提高,进一步拉动了泵车、搅拌车、搅拌站等混凝土机械的销售。

2003 年 10 月,出于环保、安全性等方面的考虑,商务部、建设部等多部联合发布《关于限期禁止在城市城区现场搅拌混凝土的通知》,此后各部委又推出了一系列的政策,来鼓励水泥散装化和混凝土商品化,向欧美等发达国家标准看齐。该趋势不仅促进了水泥、混凝土行业的规范发展,更是直接带动了泵车、搅拌车等混凝土机械的需求。

1、何谓商品混凝土?

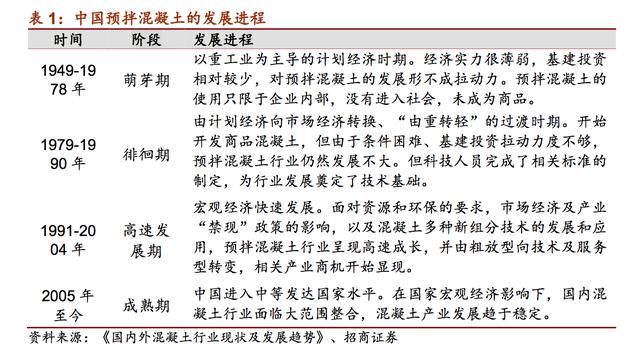

商品混凝土的实质就是把混凝土从过去的施工现场搅拌分离出来,由专门生产混凝土的公司集中搅拌,并以商品的性质向需方供应。混凝土,简称“砼”,广泛应用于土木工程。按照搅拌地点的不同,混凝土可以分为在施工现场搅拌的现拌混凝土和在搅拌站集中搅拌再由运输车运送到施工现场的预拌混凝土。施工单位获取预拌混凝土的方式主要为自制或者向专门生产混凝土的公司采购,外购来的预拌混凝土具有一定的商品属性,因而一些预拌混凝土又被称为商品混凝土。

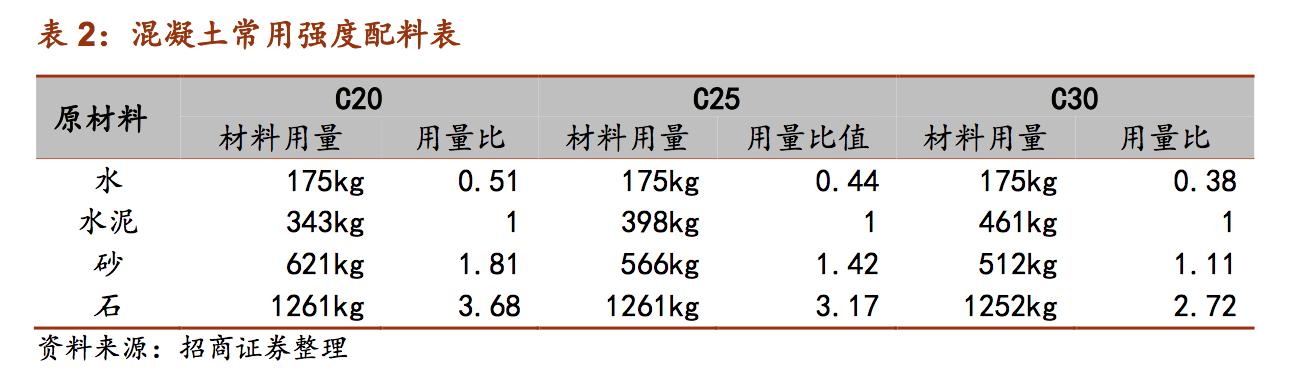

混凝土是指用水泥作胶凝材料,砂、石作骨料,与水(可含外加剂)按一定比例配合,经搅拌而得的水泥混凝土。混凝土的强度等级按照立方体抗压强度标准值划分为十四个等级,即:C15,C20,C25,C30...C80。

泵送服务逐渐专业化。混凝土企业的经营模式具有两个特点,1)以销定产、即产即销,混凝土企业按照订单生产,及时送出,产成品不能储存;2)服务过程与建筑施工紧密相关。预拌混凝土除了需要生产、运输外,还需施工现场的泵送等服务。随着行业分工的不断细化,目前多由专业的第三方公司来负责混凝土的运输、泵送。

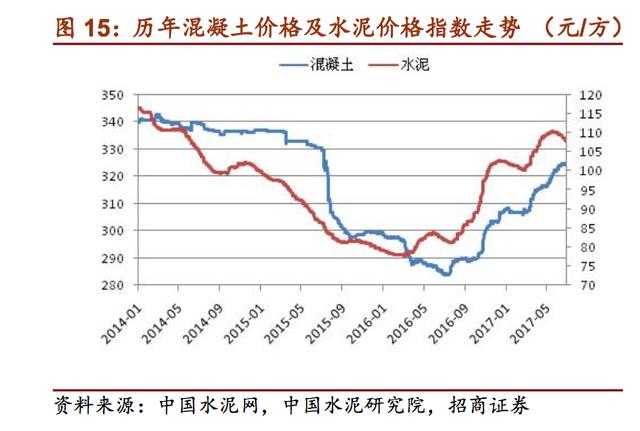

混凝土价格与固定资产投资与水泥价格密切相关。2016 年 9 月以来,由于水泥等原材料价格的持续走高,商品混凝土价格也持续创出新高,在商品混凝土需求量最大的华东地区,C30 商品混凝土的价格已达 330 元/方,创下近两年来的价格新高。

2006 年以来混凝土商品化率不断提高

强制性政策助力商品混凝土产业发展。商品混凝土相较于现拌混凝土来看,有技术、环保、经济等各方面的优势,因此国家从 2003 年起陆续出台政策和措施严禁现场搅拌混凝土,大力推广预拌(商品)混凝土和预拌砂浆的使用,并且要求生产预拌混凝土及预拌砂浆的企业必须全部使用散装水泥,进一步节约资源、保护环境。

技术优势:商品混凝土由专业搅拌站搅拌而成,各种成分可精确计量,与现拌混凝土相比质量更高,且大规模机械化搅拌能大幅提高施工速度。

环保优势:商品混凝土完全使用散装水泥,在原料的储存、搅拌和运输过程中采用封闭和收尘措施,最大限度的减少了搅拌混凝土产生的噪音和粉尘污染。

经济优势:商品混凝土是一种节能减耗材料,该材料在拌制过程中不仅能减少砂、石子等骨料的损耗量,还能掺入磨细的粉煤灰、矿渣等工业废弃物替代水泥,使混凝土成本的降低。

商品化率不断提升。2003 年以前,我国混凝土以现场搅拌为主,商品化率不足 10%,故对混凝土泵车、搅拌车没有太大的需求。自政策颁布以来,国内商品混凝土市场进入快速发展期,商品化率由 2006 年的 18%增长至 2013 年的约 42%。根据商务部的数据,我国的混凝土商品化率在 50%左右,2020 年要达到 65%,相比主要发达国家的超过80%、大部分国家超过 60%的水平,我国混凝土商品化率还有提升空间,但是增速斜率下降。

3、混凝土设备概况

混凝土设备下游客户主要是搅拌站、设备租赁商和大型建筑公司,这几年泵车销量下降幅度较大,我们调研的经销商销售的泵车拖泵、搅拌车、搅拌站销售金额比例大概是 1:1:1,最大的应用领域是房地产,其次是大型基础设施建设。

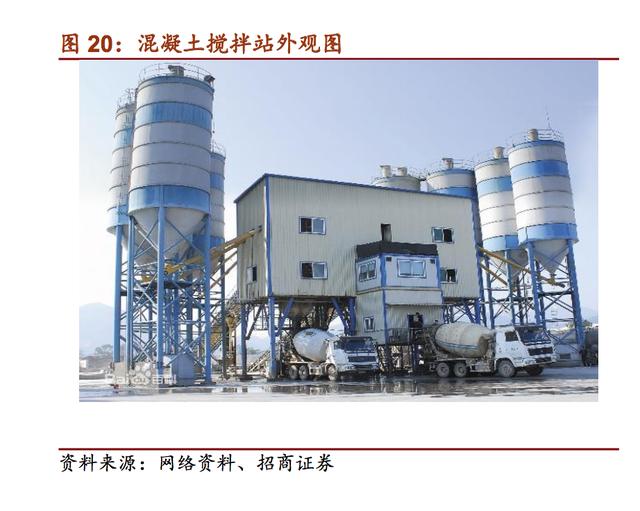

(1)混凝土搅拌站

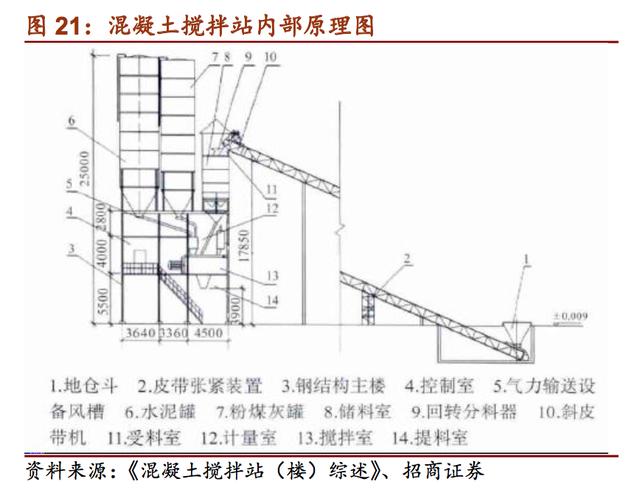

混凝土搅拌站是用来集中搅拌混凝土的联合装置,其工作的主要原理是以水泥为胶结材料,将砂石、石灰、煤渣等原料进行混合搅拌,最后制作成混凝土。常用于混凝土工程量大、工期长、工地集中的大、中型水利、电力、桥梁等工程。

目前全国大约有搅拌站约 33000 个,建设搅拌站的一般都是混凝土生产企业,有较强的地域性,中国建材(港股上市)、西部建设(A 股上市)是目前国内最大的两个混凝土生产企业,不过市占率也都不足 2%。

一个完整的混凝土搅拌站一般由钢结构主楼、地仓斗、水泥罐、计量室等十多个部件构成,根据我们调研了解到,目前建设一个 60 万方产能混凝土搅拌站的设备投资成本在1800 万元左右,一个搅拌楼 180 万左右,由于混凝土搅拌站的利润主要来自于商品混凝土销售,不来自设备租赁,所以对设备投资经济效益不敏感。

通过最新调研,我们大致测算出,当前市场环境下,包括场地、基建费用在内,建设一个 60 万方产能混凝土搅拌站的初始投资投资成本约 1900 万元。

大型搅拌站主要生产企业包括三一、中联、南方路机,三家占市场份额的 90%左右,小型搅拌站市场相对分散,这三家大概占 50%左右。

(2)混凝土搅拌运输车

混凝土搅拌运输车是用来运送建筑用预拌混凝土的专用卡车,其工作原理是,通过取力装置将汽车底盘的动力取出,并驱动液压系统的变量泵,把机械能转化为液压能传给定量马达,马达再驱动减速机,由减速机驱动搅拌装置,对混凝土进行搅拌。卡车上装有圆筒型搅拌筒用以运载混合后的混凝土,在运输过程中会始终保持搅拌筒转动,以保证所运载的混凝土不会凝固。

混凝土搅拌车价格明显低于泵车,更新周期为 3-5 年,目前大概是 30%的首付,2-3 年还款期。混凝土搅拌车根据容量的不同价格不同事,12 方三一底盘潍柴发动机的搅拌车约 47 万左右,投资回收期大概三年左右。

(3)混凝土泵车

混凝土泵车是利用压力将混凝土沿管道连续输送的机械,由泵体、臂架和输送管组成。混凝土泵车的动力通过动力分动箱将发动机的动力传送给液压泵组或者后桥,液压泵推动活塞带动混凝土泵工作。

混凝土泵车根据泵送高度、效率的不同,价格相差较大。28 米泵车的价格仅为 60 万元左右,而 50 米以上泵车的售价则高于 300 万元,投资回收期目前大概是 4-5 年,56 米的泵车湖北省泵送价格 28 元/方,湖南目前 23 元/方,各地价格不同,但是和前几年差的时候 16-18 元/方已有回升。2007 年以后,高铁和房地产进入投资高峰期,由于泵车操作灵活、效率高等特点,过去十年有替代拖泵的趋势,同时,泵车壁架长度也从 28米向 47 米、58 米延伸,从大城市向三、四线城市推广,也在这 10 年基本完成了进口品牌替代。

泵车的发展历程

上世纪 70 年代,我国从日本引进了混凝土搅拌车产品技术,混凝土拖泵技术的研制及应用也得到了发展,先后兴起了 100 多家拖泵生产企业。在中国基建和房地产发展的背景下,泵车得到快速发展,在 2011 年达到年产万台的规模。在我国混凝土泵车的性能指标、规格品种和产量规模达到国际领先之时,我国企业积极参与国际并购。

从 2008 年 9 月 28 日中联重科收购意大利 CIFA 开始,在短短的四年里,我国企业已成功地收购了代表混凝土泵车国际水平的德国 Putzmeister 公司和 Schwing 公司。德国 Schwing 公司是世界上研制出第一台混凝土泵车的制造者,而德国 Putzmeister公司曾经是世界上规模最大、代表世界最高水平混凝土泵车的制造者,意大利 CIFA 也曾经位居世界第三。通过这三次收购,彻底地改变了世界混凝土泵车制造业和市场的格局,中国企业占据了这个行业的主导地位。由于泵车国外市场规模相对稳定,三一中联目前主要定位国内市场,与收购的外资品牌错位竞争。

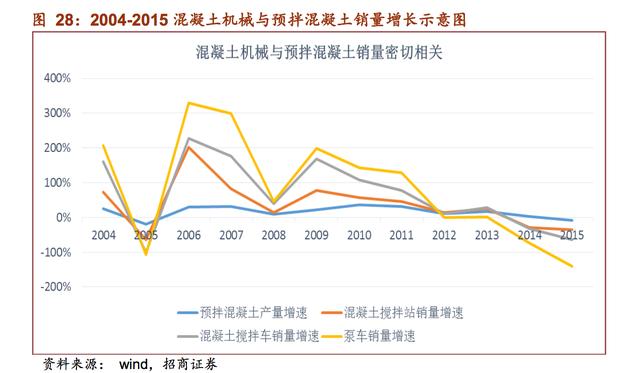

混凝土机械需求与预拌混凝土销量密切相关

由于设备的属性,混凝土机械的销量增长与预拌混凝土销量增长密切相关,也与固定资产投资增速相关。 其中,2006 年-2007 年混凝土设备行业增速很高,一方面是基数低,另一方面,与 2003 年开始城市禁止搅拌混凝土后,混凝土商品化率提高有关,也与房地产投资加快有关。

混凝土设备需求预计将温和回升

1、通过经销商调研完善需求预测假设

我们从混凝土的销量增长和更新需求两个方面对未来需求进行测算,认为泵车需求未来2-3 年有可能回到 4000-5000 台左右的水平,但是实际上,有很多不确定因素,例如:房地产投资增速?商品混凝土盈利情况?各地治理搅拌车超载的执行情况?设备实际的更新时间? 完整报告请百度搜索:乐晴智库

2、受益基建和房地产,商品混凝土增速可能小幅回升

混凝土作为主要的建筑工程材料,需求增长取决于房地产和基建投资增速。在房屋建筑方面,由于土地面积限制,城市中砌筑建筑的比例下降很快,高层建筑得到大量发展。2014 年,我国城市化水平达到 54.41%,仍低于发达国家 70%以上的水平。虽然钢结构的渗透率在逐渐提升,但是可以预见,在安全性、成本等综合考虑下,混凝土仍将是未来中国建筑的最主要形式。另外,房地产投资对混凝土需求影响较大,虽然房地产投资增速恢复不到前几年的两位数增长,但是 2016 年三、四线城市去库存超预期,目前全国房地产库存已降至 33 个月的新低,仅剩一年的库存,明年投资有望回升。

从大型央企建筑订单看下半年到明年基建、房地产投资需求。除了宏观的基建、房地产固定资产投资增速外,我们还可以微观的企业订单感受到当前基建、房地产投资所带动的需求。中国建筑自去年 3 月以来,新签订单便大幅增长,2016 年全年,中国建筑新签订单 18612 亿元,同比增长 22.5%,2017 年以来增长势头得以持续,截至 5 月,中国建筑新签订单 7812 亿元,同比增长 16.5%。其他几个大型建筑央企的情况也是基本如此,中国建筑、中国交建、中国铁建、中国中铁这四大建筑央企 2017 年 Q1 的新签订单同比增速均超 20%。

商品混凝土需求的预测还要看宏观和水泥需求,我们这里暂时假设 2017、2018、2019年商品混凝土产量增长 10%、5%、5%。

投资策略:混凝土设备明年释放业绩弹性

1、经过五年深度调整,行业集中度提高

长达 5 年的深度调整,让许多企业都选择或者被动退出了混凝土机械行业,以徐工为例,2012 年,徐工机械跟随三一的脚步,收购德国混凝土巨头施维英,然而由于行业持续不景气,徐工于 2015 年将施维英股权转让,基本退出混凝土机械行业。而其他像成都王牌、湖北五环、湖北旭帆等规模相对小的企业,收入规模下降地更多。根据我们草根调研了解,2016 年,在 30 米以上混凝土泵车领域,三一重工和中联重科的合计市占率高达近 90%,基本上形成了寡头垄断局面,尤其是三一市占率更高,经销商的实力更强。

规模收缩,成本下降。在行业调整期,工程机械公司也通过关闭产线、减少员工人数来收缩规模,对抗“寒潮”。三一重工 2011 年员工人数达 51287 人,2016 年缩减到了13760 人,产能规模大幅缩小,中联重科、徐工机械由于国企原因,员工人数弹性相对较小,但较高峰期,人数也下降了不少。还有一些小企业退出工程机械行业。

2、未来三年混凝土机械业绩将稳步回升

今年挖掘机和汽车起重机在处理完二手机和库存后,销售大幅回升,业绩弹性远超销量增长!而历史问题更严重的混凝土泵车,销量回升仍比较缓慢,但是通过上面的分析,我们认为未来几年需求将温和回升,和今年挖掘机、汽车起重机情况类似,一旦消化完历史遗留问题,业绩将大幅增长。 百度搜索“乐晴智库”,获得更多行业深度研究报告

重申一下业绩将释放弹性的理由:

1)过去几年,泵车行业以处理因逾期被拖回的二手机为主,因此增加了上市公司混凝土业务的亏损;

2)上市公司(三一为例)为了支持经销商,也会给经销商做一些回款的让利,这些举措会导致上市公司毛利率下降和资产减值增加;

3)目前泵车的销量虽然没有大幅回升,但是现金流转好,也大改善了上市公司和经销商的经营质量,减少财务费用。

咨询热线:

咨询热线: